Capital.150

Por Michael Roberts (*)

Primera sesión: medir el pasado para medir el futuro.

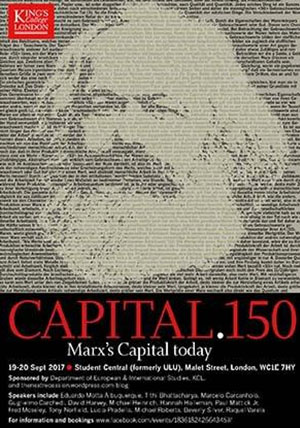

Alrededor de 230 personas asistieron al simposio Capital.150 que, junto con los profesores del King'sCollege Alex Callinicos y Lucia Pradella, soñamos a principios de este año. El objetivo era discutir la relevancia contemporánea de El Capital de Marx, publicado por primera vez en septiembre de 1867.

Por supuesto, no era una idea original y ha habido varias conferencias similares en todo el mundo. Pero Capital.150 logró atraer a algunos de los principales estudiosos marxistas para que presentaran trabajos y la reacción inicial de los asistentes parece ser que las contribuciones de los panelistas fueron buenas, pero que no hubo suficiente tiempo para la discusión general. Estoy de acuerdo, sobre todo porque los asistentes sabían de lo que estaban hablando cuando se trata de Marx y de El Capital. La lección para cualquier futuro evento de este tipo (si vuelve a ver uno) es: menos ponentes, menos sesiones y más tiempo para cada una de ellas.

El simposio se inició el primer día con papeles sobre la teoría de las crisis de Marx y su aplicación al capitalismo moderno. GuglielmoCarchedi envió un largo papel para el simposio, pero no pudo acudir por estar enfermo (Carchedi Lo viejo y lo nuevo). Así que me vi obligado a presentarlo lo mejor que pude.

Carchedi argumentó que podemos medir el agotamiento del capitalismo posterior a 1945 por el creciente número de crisis financieras y recesiones a finales del siglo XX. Lo hizo identificando indicadores que pueden revelar por qué y cuándo tuvieron lugar esas depresiones.

Carchedi basa su análisis en ley de la tendencia decreciente de la tasa de ganancia de Marx como causa subyacente de las depresiones regulares y recurrentes en la producción capitalista. Utiliza datos de la economía de Estados Unidos para demostrar que si se deduce el efecto de cualquier aumento de la tasa de explotación en el sector empresarial de Estados Unidos (CE-ARP), hubo una disminución clara y persistente en la tasa de ganancia de 1945 hasta ahora, inversamente proporcional al aumento de la composición orgánica del capital. Incluso si se aplica una tasa fija de explotación (VE-ARP), la tasa media de ganancia en la economía de Estados Unidos sigue fluctuando en torno a una caída secular.

Carchedi también mostró que las tres principales contra-tendencias a la ley de Marx de la caída tendencial de la rentabilidad: a saber, el aumento de la tasa de plusvalía; un abaratamiento de los medios de producción y el abaratamiento tecnológico del capital constante; y en la era neoliberal, un cambio de la inversión productiva a la financiera para aumentar la rentabilidad. Pero no han sido capaces de revertir la ley de Marx. La tendencia se sobrepuso a las contratendencias en los Estados Unidos de post-guerra.

Ahora bien, esta tesis no es nueva, ya que muchos estudiosos han llegado a resultados similares. Pero lo nuevo del documento de Carchedi era su identificación de algunas fuerzas tendenciales adicionales que deprimen la rentabilidad y algunos indicadores clave de cuando realmente se produce una crisis.

Los factores tendenciales secundarios, como los llama Carchedi, son: la caída constante del empleo en relación con la inversión en general, y el constante descenso de nuevo valor como porcentaje del valor total. Son estos factores los que demuestran el agotamiento progresivo del capitalismo en su fase actual - según Carchedi.

Yendo más lejos, Carchedi identifica tres indicadores de cuando se produce una crisis: cuando el cambio en la rentabilidad (CE-ARP), el empleo y el nuevo valor son todos negativos al mismo tiempo. Cada vez que eso ha ocurrido (12 veces), coincidió con una crisis o una caída en la producción en los EEUU. Este es un indicador muy útil - por ejemplo, no está sucediendo en el 2017 en los EEUU, porque el empleo está aumentando y por tanto el nuevo valor (aunque muy justo). Así, con el indicador de Carchedi, una crisis no es inminente.

La otra gran innovación en el nuevo documento de Carchedi es mostrar que las crisis financieras son el producto de una crisis de rentabilidad en los sectores productivos, y no al revés como afirman los teóricos de la financiarización. Demuestra que las crisis financieras se producen cuando las ganancias financieras caída, pero más importante aun, también debe coincidir con una caída de los beneficios del sector productivo.

Como Carchedi señala, "los primeros 30 años después de la 2ª Guerra Mundial el desarrollo capitalista no tuvo crisis financieras". Sólo cuando la rentabilidad del sector productivo cayó en la década de 1970, hubo una migración de capital hacia la esfera improductiva financiera que durante el período neoliberal sufrió más crisis financieras. "El deterioro del sector productivo en los años previos a la crisis es, pues, la causa común de ambas crisis financieras y no financieras ... se deduce así que el sector productivo determina al sector financiero, en contra de la tesis de la financiarización."

Carchedi demuestra además que no fue la falta de demanda salarial lo que causó las crisis o el fracaso del incremento del gasto público como los keynesianos argumentan - de las 12 crisis de posguerra, ¡once fueron precedidas por el aumento de los salarios y el aumento del gasto público!

Por lo tanto Carchedi concluye que la ley de la rentabilidad de Marx sigue siendo la mejor explicación de las crisis en el capitalismo y su declive secular, especialmente en el sector productivo, lo que revela que el capitalismo está agotando su potencial productivo. Se requerirá una importante destrucción de valores de capital, como en la 2 ª Guerra Mundial, para cambiar esto. ¿Qué ocurre después es una pregunta sin respuesta. Como él mismo dice en el título de su artículo, tomado de una cita de Gramsci, "lo viejo está muriendo, pero el nuevo no acaba de nacer" - y la reformula: ¿Cómo será lo nuevo?

Me he extendido sobre el papel de Carchedi con cierta profundidad, porque creo que tiene mucho que decirnos con una gran cantidad de pruebas para respaldar la contribución de Marx a la comprensión de las crisis en el capitalismo moderno - y también porque casi no mereció una mención del comentarista en este sesión, el profesor Ben Fine, de la SOAS. Aunque Ben dijo estar 'de acuerdo' con la ley de la tendencia decreciente de la tasa de ganancia de Marx, hizo caso omiso de la importancia del papel de Carchedi porque cree que la 'estructura moderna del capital' ha cambiado mucho con la 'financiarización'. Ben no dedicó tiempo para explicar lo que quería decir, pero presumiblemente que la cambiante estructura financiera del capitalismo ha hecho que la ley de la rentabilidad de Marx sea irrelevante para entender las crisis.

El otro participante en esta sesión fue Paul Mattick Jr. que tampoco tenía nada que decir sobre el papel de Carchedi, pero por una razón diferente ( Mattick La abstracción y la crisis). Para Paul, es incluso imposible e innecesario tratar de estimar la tasa de ganancia como Marx. Es imposible porque las categorías marxistas son en términos de valor y las contabilidades nacionales burguesas modernas no nos permiten definir medidas de valor para probar la ley de Marx. Y es innecesario porque el mero hecho de las crisis financieras y depresiones regulares son de la producción capitalista son la demostración de que Marx tenía razón. En El Capital, Marx nos proporciona abstracciones que nos permite explicar la realidad concreta de la crisis. Todavía podemos describir estas crisis, pero no podemos y no es necesario tratar de 'probar' las leyes de Marx, como en una pseudo ciencia natural con datos burgueses distorsionados.

Paul ha presentado este punto de vista sobre el análisis científico marxista antes, cuando fue comentarista en el LeftForum de Nueva York en una crítica de mi libro, La Larga Depresión, y pronto publicará un nuevo libro sobre el tema. Como respondí entonces, "utilizar acontecimientos o tendencias generales para 'ilustrar' la validez de una ley puede ayudar. Pero no es suficiente. Para justificar la ley de la rentabilidad de Marx creo que tenemos que ir más allá científicamente. Eso significa medir la rentabilidad y establecer la conexión causal con la inversión empresarial y el crecimiento y las depresiones. A continuación, podremos incluso hacer predicciones o pronosticar futuras crisis. Y sólo entonces podremos desechar otras teorías mediante el uso de un cuerpo de evidencia empírica que respalde la ley de Marx." Esto puede ser difícil, pero no imposible. Por otra parte, es necesario. De lo contrario, las teorías alternativas a la teoría de Marx continuarán reclamar validez y manteniéndose. Y eso es una mala noticia porque estas teorías alternativas ofrecen políticas que prometen 'regular' o 'corregir' el capitalismo en lugar de reemplazarlo. Así que no van a trabajar en interes de la mayoría (la clase obrera) y en su lugar perpetuarán las injusticias y horrores del capitalismo.

Por otra parte, creo que la visión de Marx era probar empíricamente las cosas, al menos de acuerdo con la evidencia mostrada por RolfHecker en otro documento de esta sesión ( Hecker 1857-8 Crisis ). Rolf es uno de los principales eruditos en los cuadernos originales escritos por Marx. Y en el estudio del análisis de la crisis económica general de 1857-8 de Marx encontró que Marx recopiló datos detallados (como en Excel) del crédito, las tasas de interés y la producción ( Hecker Crisis PP) en la búsqueda de indicadores empíricos de la dirección y la gravedad de la crisis de 1857.

Rolf reproduce la obra de Marx en forma gráfica moderna.

Al parecer, Marx no creía que fuese una pérdida de tiempo probar empíricamente sus teorías. Y ahora tenemos una gran ventaja sobre Marx. Podemos apoyarnos en él y utilizar los últimos 150 años de crisis y datos para probar las leyes de Marx con la realidad. El artículo de Carchedi añade aún más poder argumental a dicha tarea.

Segunda sesión: la razón económica de la locura

La sesión de la tarde del primer día de Capital.150 abordó cómo 'mapear' la lucha de clases en el siglo XXI. ¿Es todavía El capital de Marx relevante para explicar donde se concentrarán los puntos decisivos para las batallas de clase?

El profesor David Harvey hizo la primera aportación. David Harvey (DH) es probablemente el erudito marxista más conocido en el mundo. Un reconocido geógrafo académico con muchos premios, DH se ha convertido en el principal experto en El Capital de Marx y su relevancia moderna a través de muchos libros y presentaciones. Su sitio web contiene conferencias sobre cada capítulo de El Capital de Marx y YouTube está lleno de sus presentaciones.

En esta sesión, presentó su visión de cómo la lucha de clases, o la lucha 'anticapitalista' como prefiere llamarla, tiene lugar en el capitalismo moderno. Pronto estará disponible un video de esta sesión, pero se puede obtener la esencia de lo que dijo DH en presentaciones de vídeo anteriores - la última de las cuales puede verse aquí (su reciente conferencia en la LSE) o aquí en su página web. Las tesis de DH también están recogidas en su último libro, Marx, El Capital y la locura de la razón económica.

DH comenzó diciendo que el capital es 'valor en movimiento' - y es un circuito de capital que se inicia con el dinero, entra en la producción de plusvalía; y luego, tan importante como lo anterior, realiza ese valor a través de la venta en el mercado (circulación); y sigue con la distribución de ese valor realizado entre los distintos sectores capitalistas (industriales, propietarios y finanzas) y los trabajadores (salarios), y el gobierno (impuestos).

DH hace una analogía de este circuito con el circuito geográfica del ciclo del agua del planeta - de la atmósfera al mar, de ahí a la tierra y vuelta. Pero el circuito del capital no es un ciclo simple, sino una espiral. Debe acumular continuamente y circular y distribuir cada vez más o caer en un 'infinito malvado' (por usar un término hegeliano), en una espiral hacia abajo.

DH argumenta que el volumen uno de El Capital sólo trata de la parte referida a la producción de este circuito (la producción de valor y plusvalía). El volumen dos se ocupa de la realización y la circulación de capitales entre los sectores en su reproducción, mientras que el volumen tres se refiere a la distribución de ese valor. Y aunque Marx ofrece un gran análisis de la parte referida a la producción, sus volúmenes posteriores no están completos y han sido montados por Engels. Y por lo tanto, el análisis de Marx se queda corto a la hora de explicar la evolución del capitalismo moderno.

Como DH expuso en su conferencia en la LSE, la producción es "sólo una pequeña porción de valor en movimiento". Los puntos más importantes de ruptura y lucha de clases se encuentran actualmente fuera de la tradicional batalla entre trabajadores y capitalistas en el lugar de trabajo o lugar de producción. Sí, continúa en ellos la lucha, pero la lucha de clases es mucho más significativa en las batallas en la esfera de la circulación (aquí creo que DH se refiere, por ejemplo, a los consumidores que luchan contra la manipulación de precios por las compañías farmacéuticas codiciosas, la manipulación de las necesidades y deseos de la gente en lo que compran y piensan que necesitan); y en la distribución en batallas contra los alquileres desorbitados que exigen los propietarios de casas o las deudas impagables como en Grecia o las deudas de los estudiantes. Estas son las nuevas y más importantes áreas de lucha 'anticapitalista', fuera de la materia abordada por el tomo primero de El Capital. Tienen lugar en las comunidades y en las calles y no los lugares de trabajo. Para citar a DH una vez más, las grandes luchas tienen lugar en otra parte que en "el proceso de producción".

Hay dos cosas aquí: en primer lugar, la base teórica y empírica de las conclusiones de DH; y en segundo lugar, si la lucha de clases se produce ahora (principalmente) fuera de los límites del volumen uno.

DH proporciona una base teórica a su tesis de la lucha de clases con el argumento de que las crisis en el capitalismo son al menos tan probable, si no más, como una ruptura de la circulación o de la realización del valor (como DH afirma que Marx argumentó en el volumen dos) que en la producción de plusvalía. Y las crisis tienden a ocurrir ahora más en el sector finanzas y la deuda debido a la financiarización (volumen tres).

Bueno, como Carchedi mostró en su papel, detrás de cada crisis financieras se encuentra una crisis de producción de plusvalía, que se encuentran en la ley de la acumulación en general de Marx (volumen uno) y su ley de la tendencia decreciente de la tasa de ganancia (esta ley se formula realmente en el volumen tres - lo que contradice por tanto la afirmación de DH de que el volumen tres trata solo de la 'distribución').

En mi opinión, los volúmenes uno, dos y tres forman un todo que nos ofrece una teoría de las crisis en el capitalismo basado en el afán de lucro y la acumulación de plusvalía en capital, que se desmorona a intervalos regulares y frecuentes debido al funcionamiento de la ley de la rentabilidad de Marx. Como el desaparecido Paul Mattick resumió en la década de 1970: "a pesar de que aparece primero en el proceso de circulación, la verdadera crisis no puede ser entendido como un problema de circulación o de realización, sino sólo como una ruptura del proceso de reproducción como un todo, que está constituido tanto por la producción como la circulación. Y, como el proceso de reproducción depende de la acumulación de capital, y por lo tanto de la masa de plusvalía que hace que la acumulación sea posible, es dentro de la esfera de la producción donde hay que buscar los factores decisivos (aunque no los únicos) del paso de la posibilidad de la crisis a su estallido real ... Las crisis típicas del capital se originan de este modo ni solo en la producción ni solo en la circulación por separado, sino en las dificultades que surgen por la tendencia decreciente de la tasa de ganancia inherente a la acumulación y regida por el ley del valor ".

Cuando lo pones de esa manera, surgen dos debilidades en el esquema de DH. En primer lugar, no hace mención a la ley de la tendencia decreciente de la tasa de ganancia de Marx. No la mencionó en su presentación ni tampoco en su último libro. DH ya ha dejado claro por qué en los debates conmigo y con otros: piensa que la ley es irrelevante e incluso errónea; y por otra parte (adoptando el punto de vista de Michael Heinrich - también presente en Capital.150 - que Marx en realidad la abandono en su momento). Y sin embargo, esa ley está claramente formulada en el volumen tres y ofrece una teoría coherente de las crisis periódicas y recurrentes del capital que puede ser probada (y muchos estudiosos lo han hecho).

Y eso me lleva al segundo punto débil de DH: las crisis son regulares y recurrente, pero la tesis de DH no ofrece ninguna explicación de esta regularidad. Por otra parte, esta regularidad se remonta 150 años desde la publicación por primera vez del capital (e incluso antes) sin el papel actual de las finanzas o la manipulación moderna de 'necesidades y deseos'. ¿No exige esto una explicación diferente de la de DH?

Por ejemplo, DH quiere convencernos de que las crisis se producen porque los salarios son exprimidos hasta el límite, como lo han sido en el período neoliberal después de la década de 1970 (provocando por tanto en realidad, un problema de realización de plusvalía no de producción de la misma). Pero ¿la primera caída simultánea en el capitalismo de posguerra en 1974-5, fue debido a los bajos salarios? Por el contrario, la mayoría de los analistas (incluyendo marxistas) en el momento argumentaron que los salarios redujeron las ganancias y eso causó la recesión. La mayoría de los marxistas están de acuerdo en que se trato de una crisis de rentabilidad, al igual que la recesión subsiguiente de 1980-2. Y por otra parte, he demostrado que cuando se toman en cuenta los salarios sociales (prestaciones, etc.), la participación de los salarios en el período neoliberal no cayó mucho, por lo menos hasta la década del 2000.

El artículo de Carchedi muestra también que las depresiones nunca han sido el resultado de un problema de realización (los salarios y el gasto público siempre han crecido antes de cada recesión (recurrente) en el período posterior a la guerra, incluyendo la Gran Recesión de 2008-9. La contracción del crédito y la crisis de la deuda del euro fueron el resultado de la caída de la rentabilidad y de la transferencia a los activos financieros para aumentar los beneficios, provocando eventualmente una crisis financiera - y por lo tanto fueron consecuencia de una crisis de rentabilidad en el sector productivo no en la distribución.

DH cree que el capitalismo funcionó bien en la década de 1950 porque los salarios eran altos y los sindicatos fuertes, creando presumiblemente una demanda efectiva. El escenario alternativo es que el capitalismo atravesó una edad de oro, gracias a la alta rentabilidad después de la guerra y el capital por lo tanto podía hacer concesiones para mantener la producción y la acumulación. Cuando empezó a caer la rentabilidad en la mayoría de las grandes economías después de mediados de 1960, la lucha de clases se intensificó (en el lugar de trabajo) y, tras la derrota de los trabajadores, se entró en el período neoliberal.

Esto me lleva a mi papel, ya que era el otro contribuyente en esta sesión (presentación Capital.150). En él sostengo que la producción de plusvalía y la acumulación de capital siguen siendo fundamentales para la explicación de Marx del capitalismo y sus contradicciones que conducen a crisis recurrentes. Como dijo Marx : "El beneficio de la clase capitalista tiene que existir antes de poder ser distribuido". No es "una pequeña parte del valor en movimiento" , sino la más grande para Marx, tanto conceptual como también cuantitativamente, ya que en cualquier capitalista economía, el 80% de la producción bruta se compone de medios de producción y productos intermedios en comparación con el consumo.

Como explicó Engels, gran descubrimiento de Marx fue la existencia de la plusvalía como motor específico de la acumulación capitalista y la miseria de los trabajadores. Para Marx, la producción de plusvalía es lo primero y primordial antes, lógicamente, de la circulación y la distribución. Producción y la circulación para Marx no tienen el mismo poder explicativo en el análisis del capitalismo. Para Marx es evidente que la producción es más importante que la circulación. Como dice Marx, es la producción de plusvalía lo que define la naturaleza específica del modo de producción capitalista, no la forma en que la plusvalía circula o se distribuye en la superficie.

En el volumen uno, Marx muestra que la acumulación de capital toma la forma de una ampliación de la inversión en medios de producción y tecnología mientras periódicamente expulsa trabajo a un ejército de reserva y mantiene así el contenido del valor del trabajo al mínimo. Esto conduce a una creciente composición orgánica del capital (el valor de los medios de producción aumenta en relación con el valor de la fuerza de trabajo). Pero ese mismo aumento crea una tendencia en el tiempo a la caída de la rentabilidad del capital, ya que solo la fuerza de trabajo crea valor.

A lo largo de la historia, la tasa de ganancia en el capitalismo, por tanto, debe caer (a pesar de factores opuestos). Esta caída conducirá periódicamente a depresiones en la producción y esas depresiones devalúan y destruyen capital y así reactivan la rentabilidad durante un tiempo. Por ello tenemos ciclos recurrentes y regulares de boom y recesión. Pero no hay escapatoria permanente para el capital. El modo de producción capitalista es transitorio, ya que no puede escapar al inexorable declive de la rentabilidad debido a la cada vez más difícil tarea de producir suficiente plusvalía.

En este sentido, El Capital no trata tanto de la 'locura de la razón económica' como de la 'razón económica para la locura'.

En mi papel, me concentré en Gran Bretaña en los 150 años posteriores a la publicación de El Capital. Con la ayuda de estadísticas del Banco de Inglaterra demostré cómo la tasa general de ganancia del capital británica ha caído - no en línea recta, porque hubo períodos en los que los factores opuestos (el aumento de la tasa de plusvalía y la caída de los costes de la tecnología) operaron en contra de la tendencia general.

De hecho, estos períodos, en mi opinión, proporcionan indicadores cruciales para el mapeo de la intensidad de la lucha de clases. He encontrado, cruzando los datos de rentabilidad con los de huelgas disponibles para Gran Bretaña, como siempre que la rentabilidad caía en un período en el que el movimiento obrero era fuerte y se sentía seguro, las luchas de clase (medidas por el número de huelgas) alcanzaban sus picos. Este fue el caso en Gran Bretaña, tanto antes y justo después de la Primera Guerra Mundial y otra vez en la década de 1970.

Sin embargo, cuando el movimiento obrero estaba derrotado y débil y la rentabilidad crecía (en parte como resultado de ello), como en el período neoliberal; o cuando la rentabilidad caía o era baja en las depresiones de la década de 1930 y actualmente, la lucha de clases en los lugares de trabajo era escasa también. En los períodos de recuperación cuando la rentabilidad dese recuperaba de los mínimos y los sindicatos se reconstruían (1890 y 1950), las huelgas también eran escasas, pero aumentaron gradualmente.

Por lo tanto, la lucha de clases estaba en su apogeo en los lugares de trabajo cuando la rentabilidad capitalista comenzó a caer, pero el movimiento obrero era fuerte después de un período de recuperación. Era entonces cuando se daban las mejores condiciones objetivas para un cambio revolucionario.

Este análisis pone la lucha de clases en los lugares de trabajo en el centro del capitalismo porque se trata de la lucha por el reparto del valor entre la plusvalía y la parte de los trabajadores en forma de salario, tal como Marx pretendía con la publicación del primer volumen. Esto no es negar que el capitalismo crea desigualdades, conflictos y batallas fuera del lugar de trabajo sobre los alquileres, deudas, impuestos, el entorno urbano y la contaminación, etc., en los que se centra DH, ni que la lucha sea solo política cuando se trata de elecciones, etc.

Pero ninguna de estas iniquidades del capitalismo puede terminar sin el control de los medios de producción por los trabajadores y el fin del modo de producción capitalista (es decir, la producción para el beneficio de los pocos, no la necesidad de los muchos). Y la clase obrera como clase trabajadora, no los trabajadores como consumidores o deudores, sigue siendo el agente de cambio del capitalismo al socialismo. La clase obrera (por definición) sigue siendo la mayor fuerza social en la sociedad y en el mundo (incluso en sentido estricto como clase obrera industrial) y nunca ha sido mayor - mucho mayor que cuando Marx publicó El Capital.

La 'acumulación por desposesión' (Acumulación por desposesión) o el 'beneficio mediante la alienación' es decir, el engaño, el fraude, la manipulación de los precios; la especulación contra las monedas, etc., que DH considera el principal impulsor de la lucha de clases hoy, ha existido en muchas sociedades de clase antes del capitalismo, y por tanto es parte del capitalismo también. Pero El Capital de Marx deja claro que el corazón de la lucha de clases bajo el capitalismo es la batalla por la producción de valor, que es específica del capital. Lo que sucede con el valor es clave y, en este sentido, la salud de cualquier economía capitalista puede medirse por el nivel y la tendencia de la rentabilidad del capital.

El capitalismo tiene una contradicción irreversible en su capacidad para extraer suficiente plusvalía que provoca crisis recurrentes del capitalismo. Estas no pueden ser resueltas con salarios más altos, más gasto público o una mayor regulación estatal de las finanzas, como las teorías económicas alternativas defienden. DH nos dijo en la sesión que el capitalismo se salvó en 2008 gracias al gasto público de tipo keynesiano en China. China contrayó enormes deudas así y luego tuvo que exportar el excedente de capital dinero al extranjero. Esta tesis sugiere que las políticas keynesianas pueden funcionar para evitar las depresiones (al menos por un tiempo) y por lo tanto puede que haya método en esta locura de la razón económica. No estoy de acuerdo y explico por qué en mi papel. Abordaré el caso de China en una nota futura, pero mientras tanto se puede leer lo que tenía que decir sobre China aquí.